第一部分:4 月行情回顾

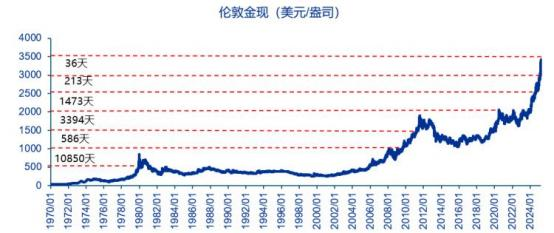

黄金:4 月黄金牛市进入新的高潮阶段,金价不断刷新历史,4 月 22 日以 后黄金虽有回落,但买盘依旧强劲。月初随着特朗普关税政策的冲击,美国衰退 搞了走高, 世界经济被殃及的概率也很大市场避险情绪走高, 金价最高到达 3499.79 美元;此后由于特朗普在关税政策上出现放松的意向,叠加市场获利盘 平仓,黄金价格出现回调,最低触及 3259.98 美元一线, 回落幅度约 6.9% 。

数据来源:wind

第二部分:核心观点

黄金:展望后续黄金价格大概率仍然会延续牛市走势,黄金从 3499 美元一 线回落,主要是因为特朗普关税政策出现缓和,但目前来看美国并未真正放弃关 税战思维,市场避险情绪高企,但美元已不被视为避险资产。市场已经做好美国 衰退的准备,为应对关税政策的冲击,美联储六月降息的概率越来越大,届时美 元指数将进一步下行,理论上利多美元,黄金牛市还未结束,从全球视角来看, 黄金在全球资产配置中是不可或缺的长期配置资产, 中期来看黄金有望上探 3700 美元一线 。

现货铜:根据国际铜业研究组织(ICSG)的报告,2024 全球铜市场已经出 现小幅过剩, 随着贸易战的进行, 国际经济增速放缓,铜的需求也将受到抑制。 但美元的走弱,和中国新能源对铜的需求,支撑了铜价,4 月初以来铜价逆势上 行,未来铜价大概率将维持在 4.5-5.2 美元区间震荡 。

第三部分:宏观经济表现

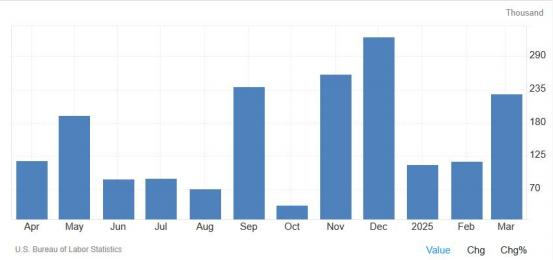

就业市场方面,美国劳工部公布 3 月份美国新增非农就业人数为 22.8 万人, 远超市场预期的 13.5 万人;美国的失业率也从 2 月份的 4.1%小幅升高至 4.1%, 失业人数为 710 万人, 自去年 5 月以来一直处于非充分就业状态。美国 3 月平 均每小时工资年率从前值的 4%下降至 3.8%,工资增速放缓。联邦政府的裁员 预计将对 3 月非农就业人数产生约 1.5 万人的拖累,目前这一影响还未完全释放。

其中医疗保健、社会援助以及运输与仓储领域的就业人数均有增长。零售业 就业也有所增加,部分原因是罢工工人重返岗位。从私人部门来看,关税政策的 不确定性已经影响到了私营企业的招聘意愿,劳动力市场增长动力正在减弱,目 前出现降温迹象。美国求职网站 Indeed 的职位发布数量在最近几周下降,且地 区性采购经理人指数(PMI)显示 3 月服务业招聘开始放缓。综合来看,关税政 策、政府裁员对劳动力市场构成重大威胁,且这一负面影响并未完全释放 。

数据来源:wind

通胀方面,整体来看美国新一轮通胀上行螺旋或将开启,更具体来讲是美国 可能陷入滞胀。 耶鲁大学 The Budget Lab 最新测算结果, 若迄今为止所有 2025 年关税政策得到实施,2025 年美国个人消费支出价格( PCE)增速将提高 2.9 个百分点。4 月的消费者 1 年期通胀预期继续飙升至 6.7%,创下 1981 年 11 月份以来最高值。5 年期通胀预期飙升至 4.4%,创下 1991 年 7 月份以来 最高值。美联储最新会议纪要显示,前景已从对通胀放缓和持续增长的信心转变 为一种普遍的不确定性和担忧,即美国的新关税政策将在抑制需求、增长甚至就 业的同时推高通胀,上调了 2025 年的通胀前景 。

数据来源:wind

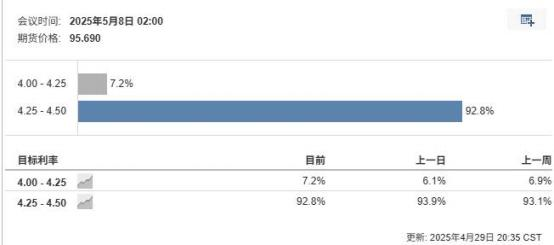

随着关税的冲击,美国进入衰退的概率越来越大,市场甚至怀疑特朗普政府 认为制造衰退,以逼迫美联储降息。美国4 月公布的会议纪要显示,美联储政策 制定者几乎一致认为,美国经济面临通胀上升和增长放缓的风险。近期美联储官 员在降息问题上明显偏向鸽派,也就意味着美联储可能会介入,即降息,通胀可 能因为降息进入上升通道,美联储也陷入高通胀与增长放缓的矛盾中 。

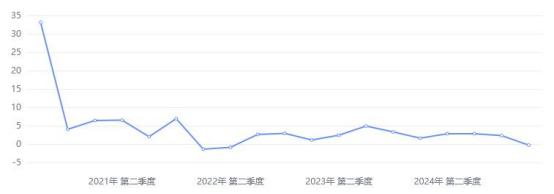

经济增速方面,美联储最新的经济褐皮书显示,美联储各辖区普遍反映出对 经济前景的不确定情绪加剧,经济活动较之前一份报告大体持稳,仅仅五个地方 联储称经济略微增长,三个地方联储谈到相对持稳,剩余四个地方联储称略微下 滑。亚特兰大联储的 GDPNow 模型对 2025 年第一季度美国实际 GDP 增长(经季节性调整的年率) 的预测出现显著下滑,从之前的-1.5%下调至-2.8%。

美国第四季度实际 GDP 年化季率终值录得 2.4%, 略超市场预期。综合各 项研究测算,各国/地区若对关税进行报复,全面施加 10%的关税,将拖累美国 实际 GDP 下降 0.4%- 0.6%。根据美国税务基金会和耶鲁 The Budget Lab 的 最新测算,考虑 2025 年以来加征的所有关税措施,假设美国进口规模不变, 美国实际加征平均有效关税将上升至约 20%, 同时由于中国、欧盟和加拿大宣 布了报复措施,将使美国实际 GDP 下降约 1% 。

美国经济更具不确定性的情况下,美国经济增速放缓是大概率事件,市场对 美联储降息预期有所升温 。

( 美国实际 GDP 年化季率初值 )

数据来源:wind

综合以上几方面看,智昇研究资深分析师鹏程认为,美国就业市场持续放缓 的概率很大,通胀依旧有拐头向上的迹象, 即未来美国大概率会进入滞胀阶段。

美联储目前处于经济放缓和通胀拐头的夹击中,在制定货币政策时面临多重 挑战,但迫于关税政策的冲击, 降息的概率越来越大。芝商所 FedWatch 工具 显示,市场参与者预计美联储 5 月维持现有利率水平不变的概率高达 92.8%, 而降息 25 个基点的概率则为 7.2%。根据美联储官员的暗示, 美联储可能最早在 6 月开启降息。

数据来源:wind

第四部分:大类资产表现及展望

1.商品市场

( 1)黄金

特朗普关税政策的出发点之一就是迫使制造业回流,缩小贸易逆差,面临“美 元霸权-贸易平衡-制造业大国”的“不可能三角”,其战略性选择将难以避免将 损害美元霸权地位,美元指数已经跌破 100,进入弱势周期。同时随着美债问题 的暴露,风险越来越大,美元和美债已经不被视为避险资产。天然是货币的黄金 必将受到市场的青睐 。

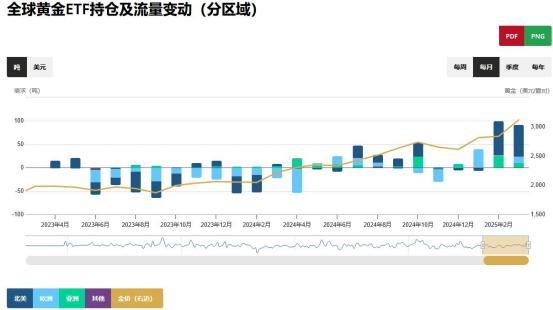

全球不确定不稳定因素激增,避险资金加速涌入黄金资产,关税大战、收紧 的移民、收缩财政等举措,将加剧美国短期滞胀和中长衰退风险,或推动近年来 购金规模持续处于净流出状态的西方投资者重新进入黄金市场。 SPDR 黄金 ETF 自 2 月以来持仓快速上升,北美资金和亚洲资金是近期流入黄金市场的主力。

数据来源:wind

地缘方面,特朗普力主结束俄乌冲突,但进展有限,美国、俄罗斯、欧洲、 乌克兰各方很难达成皆大欢喜的和平协议,欧洲已经介入俄乌冲突,和美国的脱 身形成鲜明对比,欧洲方面认为,特朗普正在给自己创造离开谈判桌的借口。俄 罗斯总统普京宣布将于 5 月 8 日至 11 日停火 72 小时,但这与美国政府最初提出的 30 天相去甚远,俄乌战场短期内真正停火的可能性不大。

从资金层面看, 根据世界黄金协会提供的数据 ,2025 年一季度全球黄金 ETPs 实现 226 吨净流入,创出 2020 年三季度以来单季度增仓量的新高,有迹 象显示 4 月早期资金更加速流入,年初至今全球各地区的黄金 ETPs 都实现净流 入。中国、波兰、土耳其等常态化买入黄金的国家仍继续增持黄金储备,其中 3 月中国市场黄金 ETF 流入约 56 亿元,已连续两个月保持强劲流入,总持仓增至 138 吨,刷新了历史纪录 。

数据来源 :世界黄金协会

展望后市,智昇研究资深分析师鹏程认为,地缘风险,关税战带来的经济增 速放缓,美国通胀可能拐头,美元和美债地位的下降,后期资金还会持续流入黄 金市场,长期来看黄金依旧是资产配置中必不可少的一部分。后期若不能出现改 观的迹象,黄金价格后市可能会挑战 3700 美元一线 。

( 2)铜

宏观方面,长期来看,铜价主要受经济增速的影响,但美国关税政策已经对 全球经济形成重大冲击,全球经济增速大概率会放缓, IMF 将 2025 年全球经济增长预期从此前的 3.3%大幅下调至 2.8%, 为疫情后近 5 年来的最低增长 预期。短期来看,铜库存有小幅下降,对铜价形成一定支撑,所以 4 月初以来, 铜价走出独立行情,最大涨幅超过 22% 。

( 近期铜库存变化 )

数据来源:wind

供给端来看,由于铜矿冶炼盈利空间收缩,会抑制铜矿冶炼,长单转为盈利 略扩至 140 元/吨左右,零单亏损在 1900 元/吨左右。粗铜冶炼仅维持在盈亏平 衡状态,市场预期远月精炼铜供应存在缺口。部分炼厂或将采取减产、提前检修 等措施,铜库存可能会进一步下降 。

需求端看,一季度为了避免受到美国关税政策的影响,世界各地掀起抢货行 动,短期内提高了铜的需求。但随着二季度美国关税政策展开,铜的需求量可能 会出现较大幅度的回落 。

智昇研究资深分析师鹏程,短期铜库存大概率会继续下跌,这将是铜价保持 强势的最大因素,但随着关税政策的影响展开,二季度全球通需求大概率会下降, 基本面形成上有压力,下有支撑的格局,铜价中期大概率以震荡为主 。

【重要声明:上述内容及观点由第三方合作平台智昇提供,仅供参考,不构成任何投资建议,投资者据此操作,风险自担】

本文出自百利好,转载请注明 。